Pan American Silver y Tahoe Resources Inc. anunciaron hoy que han llegado a un acuerdo definitivo para que Pan American adquiera todas las acciones en circulación de Tahoe de conformidad con un plan de acuerdo (la «Transacción»), creando la principal empresa minera de plata del mundo.

Los accionistas de Tahoe tendrán derecho a elegir recibir acciones comunes de Pan American y / o efectivo a cambio de sus acciones de Tahoe. Una consideración adicional será en la forma del derecho a un pago contingente en acciones ordinarias de Pan American vinculado al reinicio de la mina Escobal en Guatemala.

Aspectos destacados de la entidad combinada:

• Cartera de activos de plata primaria de clase mundial, diversificada en las Américas.

• La base de reservas de plata más grande del mundo y la base de recursos medida e indicada de plata.

• La empresa minera de plata más grande que cotiza en bolsa por flotador libre.

• Métricas operativas superiores con producción, crecimiento y márgenes líderes en la industria.

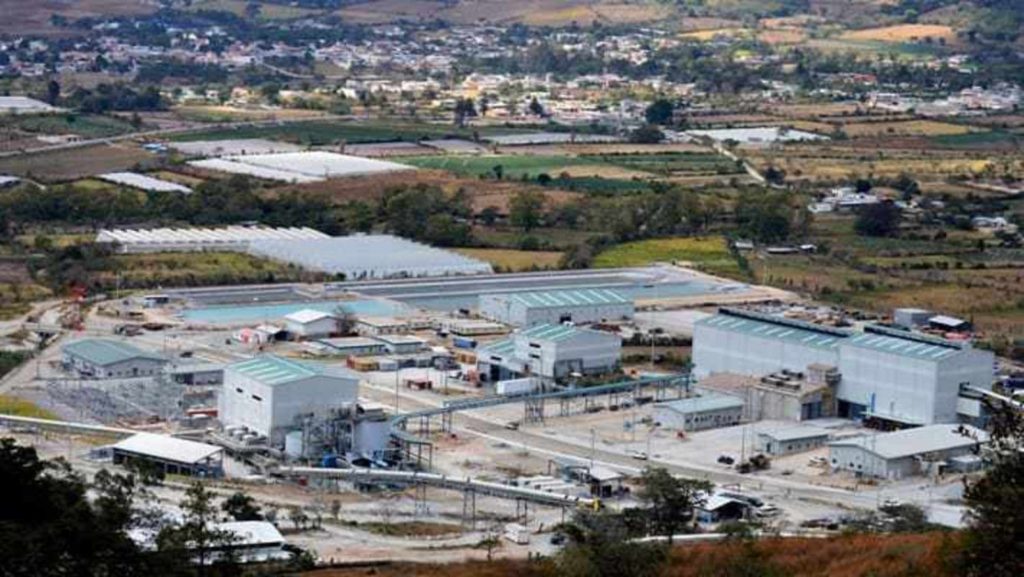

• Perfil de crecimiento sólido con el reinicio de la mina de plata Escobal luego de completar el proceso de consulta y el compromiso de la comunidad. Escobal es una operación llave en mano bien construida con un mínimo desembolso de capital y riesgo de desarrollo. La mina produjo 21Moz de Ag a US $ 8.63 / oz Ag AISC durante sus últimos cuatro trimestres de producción sin perturbaciones.

• Una ventaja adicional a través de la expansión de la mina La Colorada tras el reciente descubrimiento de exploración y el desarrollo potencial de Navidad, uno de los depósitos de plata primaria sin desarrollar más grandes del mundo.

• Los activos de oro están bien posicionados para ofrecer una producción de bajo costo luego de recientes inversiones de capital.

• Equipo de administración con un historial comprobado de 25 años en la construcción y operación responsable de minas en América Latina.

• Sólida posición financiera y acceso a capital, lo que permite a la Compañía avanzar en proyectos de crecimiento clave.

• Posibles ventas de activos no esenciales y sinergias operativas para proporcionar un mayor fortalecimiento del balance.

Términos de transacción

De conformidad con el Acuerdo, los accionistas de Tahoe pueden optar por recibir US $ 3.40 en efectivo o 0.2403 acciones de Pan American por cada acción de Tahoe, sujeto en cada caso a prorrateo basado en una consideración de efectivo máxima de US $ 275 millones y un número máximo de miembros de Pan American. Acciones emitidas por 56.0 millones, totalizando US $ 1,067 millones (el «Precio de Compra Base»). El precio base de compra representa una prima del 34.9% al precio promedio ponderado por volumen de Tahoe («VWAP») para el período de 20 días que finaliza el 13 de noviembre de 2018.

Además, los accionistas de Tahoe recibirán una contraprestación contingente en forma de derechos de valor contingente («CVR»), que se canjearán por 0.0497 acciones panamericanas por cada acción de Tahoe, actualmente valuada en US $ 221 millones, y pagaderas al primer envío comercial de Concéntrese después de reiniciar las operaciones en la mina Escobal (el «Precio de compra contingente»). Los CVR serán transferibles y tendrán un plazo de 10 años. La contraprestación total, incluido el Precio de compra base y el Precio de compra contingente, es de US $ 4.10 por acción, lo que representa una prima del 62.8% para el VWAP de Tahoe para el período de 20 días que finaliza el 13 de noviembre de 2018.

Al cierre, los actuales accionistas de Pan American y Tahoe tendrán aproximadamente el 73% y el 27% de Pan American, respectivamente. Al cumplir con las condiciones de pago según los términos del CVR, los accionistas de Pan American y Tahoe poseerán aproximadamente el 68% y el 32%, respectivamente, de la compañía combinada (según la cantidad de acciones de Pan American en circulación una vez que se complete la Transacción).

Cada uno de los directores y oficiales superiores de Tahoe, quienes juntos tienen o ejercen el control o la dirección de aproximadamente 5.3 millones de acciones ordinarias de Tahoe, que representan aproximadamente el 1.7% de las acciones comunes emitidas y en circulación de Tahoe, han suscrito acuerdos de respaldo con Pan American, acordando votar sus Tahoe comparte a favor de la Transacción.

Pan American tiene suficiente efectivo disponible y disponible según los acuerdos de crédito existentes para financiar la parte en efectivo de la contraprestación de la Transacción.

Al comentar sobre la transacción, Michael Steinmann, presidente y director ejecutivo de Pan American Silver, dijo: «La combinación de Pan American y Tahoe establecerá la principal empresa minera de plata del mundo con una cartera de activos líder en la industria, oportunidades de crecimiento superiores y atractivo. márgenes operativos. Esta transacción duplica nuestras reservas de plata y mejora aún más nuestro perfil de costos. Nos basaremos en esa sólida base, optimizando estos activos de alta calidad para ofrecer un crecimiento rentable y rendimientos superiores «.

Steinmann agregó: «Estamos orgullosos de nuestra trayectoria de 25 años en minas operativas en América Latina de una manera ética, colaborativa y sostenible. Nuestra reputación como operador responsable refleja nuestra capacidad para establecer asociaciones exitosas con las comunidades alrededor de nuestras operaciones , respetando la diversidad de la población local.

Fuente: Pan American Silver Corp.