No products in the cart.

Singer y Soros, imprescindible fuente de consulta.

No nos engañemos, la mayoría de los altos organismos financieros están integrados por políticos, que lejos de hacer lo necesario, realizan lo que pide el pueblo o –en ocasiones- lo que le conviene a los grupos de poder.

Es por eso que quienes intenten predecir nuevos aumentos de la tasa de interés norteamericana, entran en terreno pantanoso.

De nada sirven los argumentos numéricos. El que defina sus inversiones en base a esta suba de tasas porque es lo que “debería suceder”, está pecando de inocente.

A fin del año pasado la mayoría de los analistas vaticinaban una nueva suba de tasas y un consecuente desplome del oro.

La postura de Soros y Singer fue totalmente opuesta.

Ellos no le creyeron a las tradicionales minutas de la Fed, en las cuales se auguraban, mes a mes, incluso ya desde 2015, que habría una etapa inminente de alzas de tasas, casi ininterrumpida.

Entendieron que detrás de las decisiones económico-financieras hay políticos.

Las autoridades económicas no siempre tienen la verdad.

Comenzó el año, y mes a mes las promesas de que la Fed elevaría las tasas y golpearía a los commodities en el primer semestre del año se fueron diluyendo.

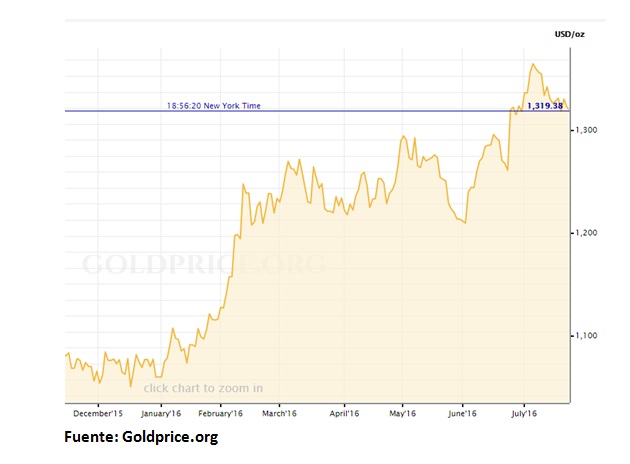

El oro, que si se cumplía la palabra de la Fed iba a ser muy afectado, terminó siendo una gran inversión. Como define Goldprice.org en el siguiente gráfico:

Oro

Soros y Singer desconfiaron de Yanet Yellen y del board de la Fed por lo que hicieron todo lo contrario: empezaron a acumular posiciones en inversiones vinculadas al oro. Algo sospechaban (sin lugar a dudas), estos especialistas en detectar oportunidades.

En mayo, la noticia fue oficial: se conoció que Soros había vendido en el primer trimestre fuertes tenencias accionarias en EEUU, por nada menos que US$ 265 millones, para destinarlos a la minera Barrick Gold.

Además, reveló que contaba con opciones de compra sobre 1,05 millones de acciones del ETF SPDR Gold Trust.

Las opiniones de Singer y Soros suman capacidad estratégica.

El precio del oro trepó 16% en los primeros tres meses del año. Fue su mayor alza en 30 años para un primer trimestre.

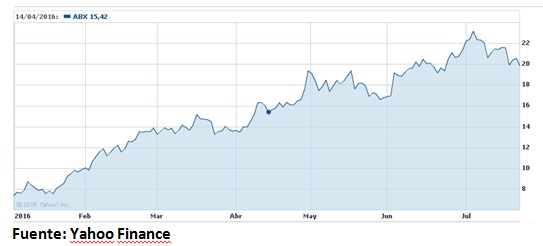

Así le fue a Soros en el semestre:

Barrick Gold

Impactante. La acción de la minera se disparó nada menos que 168%.

Estrategia de Singer

Similar estrategia adoptó Paul Singer, titular del famoso y particular fondo NML, quien a través del juicio contra la Argentina, tomaba los dividendos.

Recomendó mantener entre 5% y 10% de la cartera en oro.

Argumentó por entonces que el deseado metal serviría para protegerse de las tasas de interés cero o negativas y manifestó que veía un panorama escéptico respecto de la recuperación económica global, dado que temía otra recesión por falencias de los gobiernos mas poderosos.

Fiel a su estilo combativo, lanzó sin rodeos durante una conferencia en Tel Aviv: «Los países centrales son irremediable y totalmente insolventes».

Singer opinó que los precios de acciones y bonos se «distorsionaron» por la política monetaria de los bancos centrales y que el dinero se desvaloriza en términos reales por la inflación.

«Cuando miro los activos para invertir, uno tratado injustamente es el oro». Y sentenció por entonces: «Es el único dinero real». No se equivocaba en su análisis.

Sin duda, el oro demostró una vez más ser el activo predilecto.

El Brexit generó incertidumbre adicional y dio el golpe de gracia para que el metal precioso fuera una de las inversiones estrella de lo que va del 2016.

Soros y Singer sin duda saben de lo que hablan.

Pero lo importante no es eso…

La lección es que las promesas o proyecciones de los principales dirigentes de la política monetaria mundial no se cumplieron.

»No se debe creer en todo lo que dicen estos organismos y menos aún si son políticos que buscan o tienen la posibilidad de influir en el comportamiento del mercado».

por F.V.